この記事を読むのに必要な時間は約 5 分です。

今回はなぜコロナというパンデミックがきて物価高とバブル相場が起きてしまっているのか?についての経済金融スキルアップです。勉強したい方はぜひどうぞ。現在コロナ環境下において実態経済が悪いはずなのに物価が上昇し、株がバブルになっております。自分はコロナが始まったときの金融政策をみて株高と物価高がくるのはその時点でわかりました。多くの方に物価があがるといっても理解してもらえませんでした。この金融政策を理解できない方が多いのかなと思って少しまとめてみます。

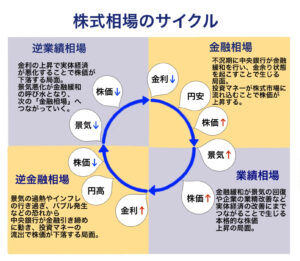

通常はコロナで失業者が増えて購買力が減るので物が売れなくなり物価がデフレ気味に推移するのではないかと思うと思いますが・・・。実際の経済はインフレ気味(物価上昇気味)、株価に至っては1987年~1990年の日本のバブル相場なみの株価になってきております。これを理解するには、各国当局がコロナ対策のために行った財政出動と金融政策を理解する必要があります。

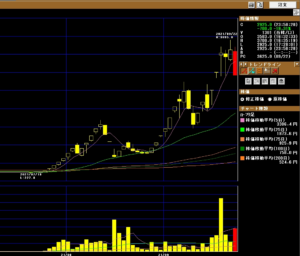

2020年3月前からコロナの深刻なパンデミックが広がり実体経済が急速にハードランディングする自体になっておりました。ちょうど1年半年前です。これにより株価は実体経済悪化を織り込む形で日経平均24000円から16000円まで急激に大暴落しております。ちょうど1年半前は実体経済と金融経済が一気に収縮してしまい急激なリセッション景気後退に入ってしまいました。

景気のリセッションが起こると日銀やアメリカのFRBなどは市場の金利を一気に下げるために短期金利を一気に史上最低の金利まで下げました。いわゆる利下げです。またその利下げではリセッションを食い止めることはできないので、量的緩和いわゆるお金を市場に流す政策を行いました。いわゆるお金を刷ってばらまくやつです。(国債発行とセットなのでMMTというもので調べてみて下さい)

実際は日銀がベースマネーを増やし、地方銀行が保有する国債やCPを買取る事によって金融機関にお金あまりの状態を無理やり作ります。買いオペとも呼びます。ようするに日銀は、金利を下げてお金をじゃぶじゃぶな状態を無理やりつくりだしたわけです。これにより国債の金利は0.057% 預金金利は0.0001% 貸出金利などもめちゃくちゃ低下しました。これは日本だけではなく世界中でそのような金利低下が起こりました。

株価の急激な下げは金融機関や大手企業は大量に株式をもっているので財務状態が一気に悪くなります。よってここに対策をしたわけです。経済はお金が血液ですからお金周りが悪くなると消費が落ち込み雇用ができなくなり物価が下がり企業が儲からなくなるというデフレスパイライルに入りますので。よって各国当局は、金利を実質金利がマイナスになるぐらいまで金利を下げお金をじゃぶじゃぶにする事で金融経済の方を無理やり盛り返す作戦をとりました。

金利を下げると 預金などが一切意味がなくなりますので、少しでも利回りの高い株や債券や不動産などにお金が流れるようになります。ようするに低金利+市場にお金を流すことにより お金を保有する価値を下げることによって無理やりそちらにお金が流れる状態を作り出したという事です。物価というのは需要(買い手)と供給(売り手)のバランスで決まるので、半導体高騰やウッドショックなどは供給者不足、需要が急激に増加が要因なのでこれは今回は省略いたします。

まとめると

①コロナにより実態経済が悪化

②金利を下げてお札を大量に増やした

③これによりお金の価値が一気に低下

④相対的に物の価値は上昇傾向

⑤株や物は上昇傾向に変わる

⑥株高により企業や金融機関は余裕になり

⑦企業が雇用をするので消費も戻り

⑧実体経済(景気も)無理やり上昇する

政府や中央銀行の利下げとお札バラマキにより株高、物価高、お金の価値低下、景気対策が起こったという理解をすればよいかと思います!ただこの金融政策や財政出動にはもちろんこれには副作業があり特に政府が国民にばらまいたお金というのはどこかで回収する必要がありこれが後々増税やインフレ税といった形で没収されるのでインフレ対策というのが必要なのはそこにあります。今回はこれでおしまいですm( )m